微信号

15618884964

来源:格隆汇

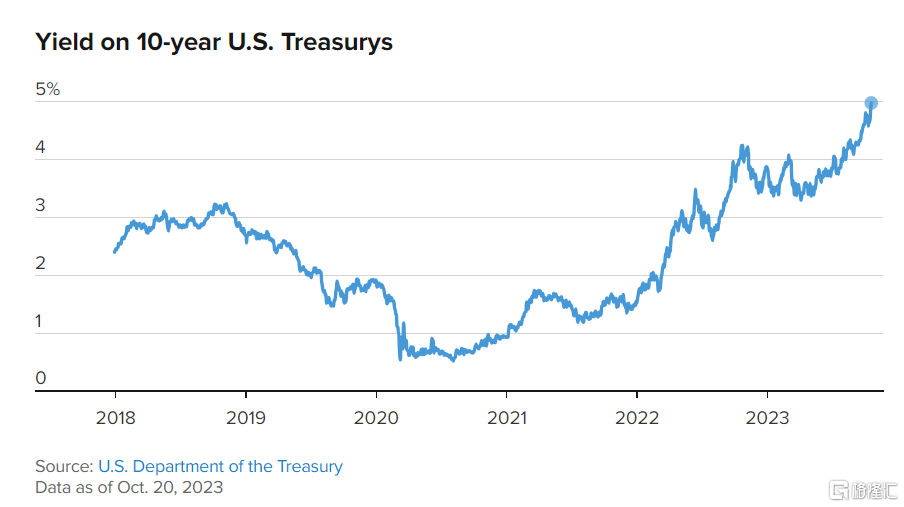

日前,“全球资产定价之锚”一度突破了5%关口,为2007年以来的首次。周五,10年期美债收益率虽然小幅回落,但仍维持在接近16年来的最高水平。

随着美债收益率持续攀升,金融市场开始变得动荡不安。

周五,美股三大股指集体收跌,本周均录得跌幅,其中道指累计跌1.61%,标普500指数累计跌2.39%,纳指跌3.16%。

飙涨背后

目前,美联储维持高利率的预期以及对美国财政状况的担忧加剧,都是推动汇市走高的因素。

自2022年以来,美联储大幅上调基准利率,以抑制历史高位的通胀,推高债券收益率。然而,美联储官员和近期强劲的美国经济数据表明,利率可能必须维持在比许多人预期更长的时间内才能完成任务。

美联储主席鲍威尔周四警告说,要降低经济增长率,可能需要降低居高不下的通胀率。就目前的情况而言,他认为货币政策并不算太紧。

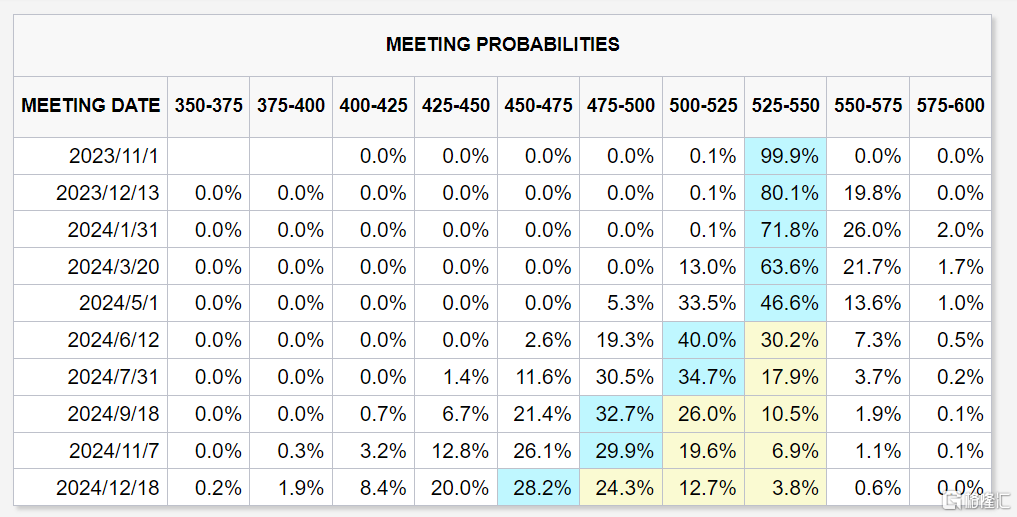

CME美联储观察工具表示 ,市场预期美联储 11 月维持利率不变的可能性达99.9 %,12月维持利率不变的概率超80%,再次加息的几率近20%。

当地时间周五,克利夫兰联储主席梅斯特也表示,美联储今年仍有可能再加息一次。

她认为,目前美国通胀风险偏向上行,因为自7月来上涨的汽油价格会渗透到核心通胀之中,也可能推高人们对物价的预期。如果美国中长期国债收益率持续上升,将有助于抑制需求,这也是她评估是否进一步加息时考虑的因素之一。

美联储博斯蒂克周五也表示,美国不会出现经济衰退,通胀将回到2%;目前通胀仍略高于2%的目标,必须加以控制;他还认为美联储在明年年中之前不会降息。

富国银行投资研究所(Wells Fargo Investment Institute)高级全球市场策略师Sameer Samana分析认为,收益率上升和更广泛的金融状况收紧正在通过抑制经济增长和帮助冷却通胀来“为美联储做工作”。

虽然加息对短期收益率有直接影响,但近期长期债券收益率的飙升表明市场已经接受了利率将在更长时间内保持较高水平的想法。

“美联储需要双管齐下,现在曲线的长端终于相信美联储不会很快降息,即使降息,幅度也不会很大。”

如何搅乱金融市场?

由于25万亿美元的美国国债市场被认为是全球金融体系的基石,美国政府债券收益率飙升产生了广泛的影响。

其中股市和房地产市场影响显著。标准普尔500指数较年内高点下跌约7%,因美国政府债券收益率有保证的承诺吸引投资者远离股市。与此同时,抵押贷款利率处于20年多来的高点,打压房地产价格。

另外,美国国债收益率上升会提高企业和个人的信贷成本,从而收紧金融环境,抑制投资者对股票和其他风险资产的兴趣。

随着投资者纷纷转向美国国债,目前一些到期债券的收益率远高于5%,公用事业和房地产等行业的高派息股票受到的冲击最为严重。

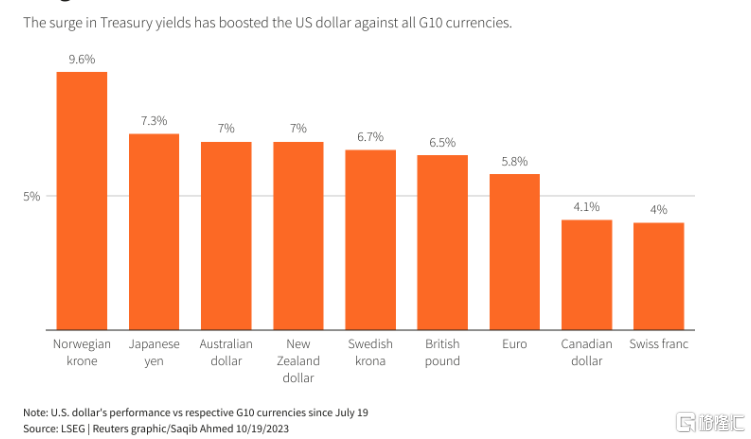

自7月中旬美债收益率加速上涨以来,美元兑G10货币平均上涨了约6.4%。衡量美元兑六种主要货币走强的美元指数,目前已接近11个月高点。

美元走强有助于收紧金融环境,并可能损害美国出口商和跨国公司的资产负债表。在全球范围内,这使得其他央行通过压低本币汇率来抑制通胀的努力变得更加复杂。

数周来,交易员一直在关注日本官员是否会出手干预,以遏制日圆的持续贬值。今年以来,日圆兑美元已累计下跌12.5%。

美银全球研究策略师Athanasios Vamvakidis周四在一份报告中称,“在当前的政策收紧周期中,美元与利率的相关性一直是正相关且强劲的。”

美国最受欢迎的30年期固定利率抵押贷款利率已升至2000年以来最高,打击了房屋建筑商的信心,并令抵押贷款申请承压。

在一个就业市场强劲、消费支出强劲的经济体中,房地产市场成为受美联储降温需求和抑制通胀的激进行动影响最严重的行业。9月份美国成屋销售跌至13年来的最低点。

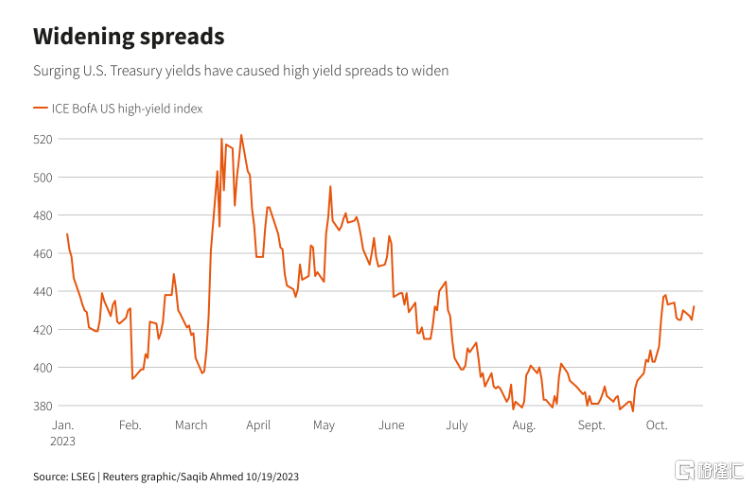

随着美国国债收益率飙升,信贷市场利差扩大,投资者要求公司债等风险较高的资产获得更高的收益率。今年的银行业危机之后,信贷息差急剧扩大,然后在随后的几个月里收窄。

然而,收益率的上升已使ICE美国银行高收益指数,增加了潜在借款人的融资成本。

近几周来,随着市场对美联储政策的预期发生转变,美国股市和债市的波动性有所上升。对美国政府赤字开支激增,以及为弥补这些开支而发债的预期也令投资者感到不安。

微信号

15618884964