微信号

15618884964

专题:新浪财经上市公司研究院

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

日前,龙蟠科技向港交所递交了上市申请。招股书显示,本次港股IPO,龙蟠科技计划募集资金用于支付印度尼西亚工厂二期的部分开支,包括建设工厂以及购买及安装生产机器及设备所需的资金。

随着碳酸锂等上游资源价格持续大跌,行业陷入低景气周期,转型后的龙蟠科技首次出现巨亏。在业绩亏损、产能利用率下降、资产负债率屡创新高之下,龙蟠科技仍欲赴港募资扩产,被监管层和市场普遍质疑。

2021年,龙蟠科技通过收购切入锂电赛道,磷酸铁锂出货量位列全球第三。然而,公司锂电业务毛利率一路下滑,当行业转入低迷期后,降幅更是大于同行。此外,公司在行业景气高点大量囤货,不仅导致巨额资产减值,而且还有计提空间。从最新数据看,龙蟠科技产品售价降幅仍快于采购价,未来业绩或持续承压。

事实上,此次港股IPO前,龙蟠科技就已在A股多次融资,但负债率仍一路攀升。眼下,行业产能已显著过剩,同时磷酸锰铁锂或逐步替代磷酸铁锂,考虑到电动车近40%的高渗透率,龙蟠科技此番在低产能利用率之际,以扩产名义赴港融资,其真实动机令人生疑。

行业景气高点转型锂电 下行期风险加速暴露

龙蟠科技成立于2003年,起初主业为润滑油及发动机冷却液,后拓展至汽车领域内环保产业,包括柴油发动机尾气处理液及车用养护品,2017年公司A股上市。

2017年至2019年,龙蟠科技营收从12.9亿元增长至17亿元,但净利润始终徘徊在1亿元左右。

2020年,为改变业绩停滞不前的局面,龙蟠科技将目光锁定在当日如火如荼的新能源汽车赛道。

2021年6月,龙蟠科技分别以3.29亿元和5.16亿元收购了天津贝特瑞纳米和江苏贝特瑞纳米的全部股权,正式涉足锂电池正极材料业务。

2022年,借助火热的市场行情,龙蟠科技实现营业收入140.72亿元,同比大增247.1%,归母净利润7.53亿元,同比大增114.6%,并一跃成为磷酸铁锂出货量全球第三的头部玩家。

然而,单纯依靠收购而来的爆发式增长,来的快去的也快。

今年前三季度,龙蟠科技营业收入64.92亿元,同比下降34.68%,归母净利润为-7.27亿元。从赚7个亿到亏7个亿,只用了三个季度的时间,龙蟠科技转型的高光时刻如昙花一现。

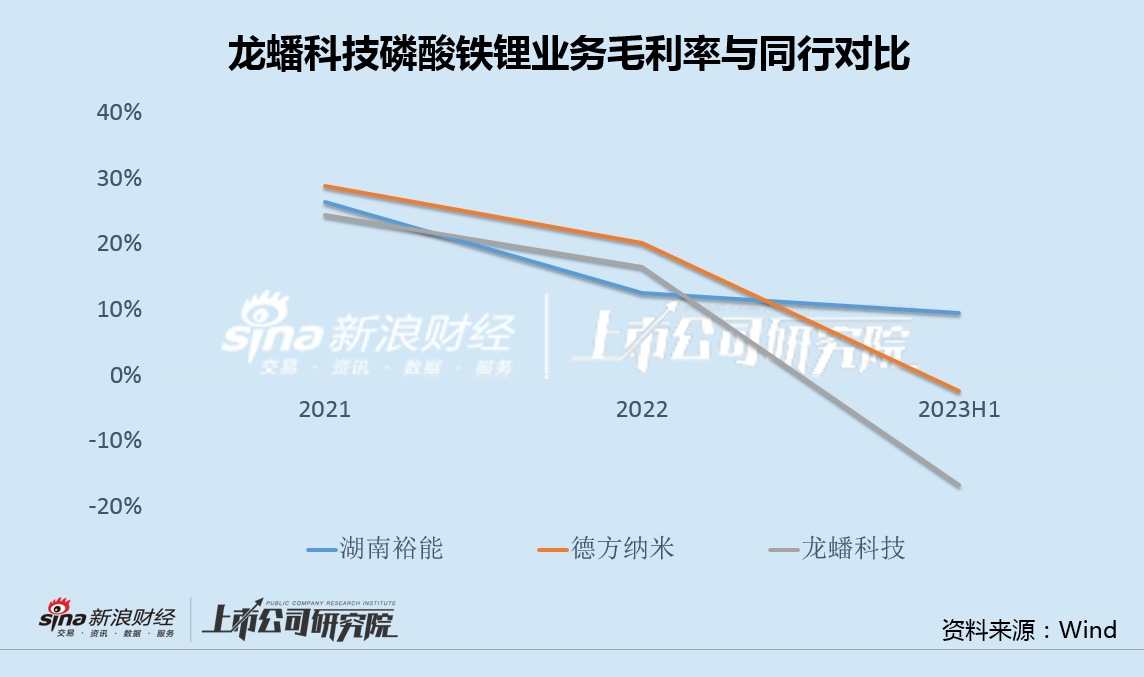

事实上,虽然从出货规模的“数量”层面看,龙蟠科技锂电业务排名靠前,但从“质量”层面看,公司却明显不及同行。

2021年,龙蟠科技锂电材料业务毛利率低于行业前两位的湖南裕能和德方纳米;2022年,公司毛利率介于上述两家同行之间。

今年上半年,在行业进入下行期后,龙蟠科技磷酸铁锂正极材料毛利率同比下降36个百分点至-16.8%,表现大幅弱于同行,正应验了“只有退潮时,才能知道谁在裸泳”这句话。

此外,2022年行业景气度最高位时,龙蟠科技不断囤货,年末存货账面价值30.07亿元,相比年初11.01亿元大增3倍。

不仅如此,在2022年四季度碳酸锂售价达到60万元/吨的历史峰值并开始下降后,今年一季度末,龙蟠科技存货仍在继续攀升,足见公司锂电业务的经营管理能力。

由于高位囤货,龙蟠科技今年前三季度计提资产减值损失2.8亿元,而减值后,公司三季度末存货账面价值仍有27.35亿元,后续大额减值计提几乎无可避免。

值得注意的是,最新数据显示,2023年前三季度,龙蟠科技碳酸锂采购均价较上年同期减少14.05万元/吨,下降36.38%;而磷酸铁锂正极材料平均销售价格较上年同期下降44.95%,公司锂电材料产品售价降幅仍高于主要原材料采购价。

产能利用率走低负债率走高 产能过剩叠加技术替代融资动机成疑

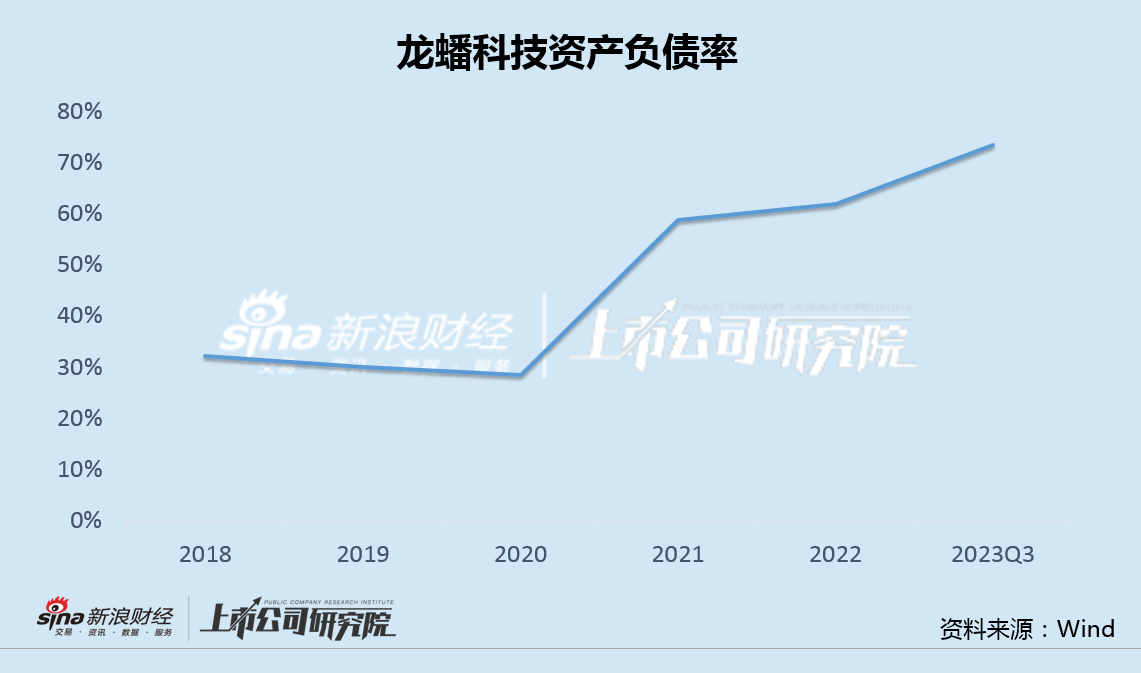

事实上,龙蟠科技在申请港股IPO前,就已多次在A股进行过融资。

2020年,也就是公司开始转型新能源汽车的当年,龙蟠科技通过可转债融资4亿元,并规划了年产4万吨电池级储能材料项目。

2021年8月,龙蟠科技宣布,拟通过定增募资22亿元,用于新能源汽车动力与储能电池正极材料规模化生产等项目,2022年6月该定增完成。

上述定增刚刚募集完毕,2022年8月,龙蟠科技再次公告,拟通过可转债募资21亿元,用于新能源汽车动力与储能电池正极材料规模化生产等项目。

今年6月底,筹备数月无果后,龙蟠科技以“综合考虑战略发展规划、资本运作计划等因素”为由,终止了上述融资事项。

然而,即便不断融资输血,龙蟠科技负债率在转型锂电后仍逐年走高。今年三季度末,公司资产负债率高达73.5%,续创历史新高。

锂电产能过剩早已是市场共识,碳酸锂等锂电材料价格的暴跌,是产业链过剩的集中体现。

浙商证券研报显示,预计2025年我国磷酸铁锂产能将达575万吨,而当年全球磷酸铁锂需求量仅为267万吨。这意味着未来将有过半产能过剩。

不仅行业供过于求,龙蟠科技自身也已经产能过剩。上半年,公司磷酸铁锂产能利用率仅为54.7%,而去年产能利用率则为97.3%。

值得注意的是,由于更加优异的能量密度、低温性能和安全性,磷酸锰铁锂正进入大众视野,有望逐步替代磷酸铁锂。而宁德时代、比亚迪、亿纬锂能(维权)、国轩高科、当升科技、容百科技等头部企业已竞相展开布局。

持续几年的高速发展后,国内新能源汽车渗透率已逼近40%,产业最快的成长阶段已过。在种种不利因素下,龙蟠科技此次以扩产之名赴港IPO进行融资,背后的真实动机令人生疑。

微信号

15618884964