微信号

15618884964

东海期货刘晨业

投资要点:

Ø 美联储加息尾声,黄金维持偏多思路。过往经验表明,美联储加息尾声至开启降息期间,金价往往表现较好,长期美债收益率或呈现降势,是刺激金价的主要推手。目前在美联储已经停止加息且明年大概率开始降息的背景下,黄金整体维持多配思路。

Ø 美国经济数据尚可,继续跟踪关键经济数据发布。目前美国经济数据表现尚可,美国亚特兰大联储对于2023年四季度美国实际GDP增长预期有所上修,需要继续跟踪美国PMI以及非农等关键数据的发布,以证实美国经济增速是否出现放缓迹象。

Ø 美国财政赤字或继续走高,全球央行购金或维持高位。总的来看,各国央行增持美债速度有所放缓,相对地在持续购买黄金,或主要由于美国主权信用风险上升以及为丰富外汇储备,未来在美国财政赤字继续高企,美国国债占比美国GDP进一步提升的背景下,全球央行购金潮或有持续。

Ø 海外资金尚未明显流向贵金属,未来持仓或有上升。目前SPDR黄金ETF持仓较10月小幅增加。期市管理基金贵金属净多单周环比增加,整体仍处中性水平。整体来看资金尚未明显涌向贵金属。以过往经验来看,随着美联储即将开始降息,未来贵金属相关持仓或有上升。

Ø 结论:我们认为长期来看,美联储货币政策转宽松、美国财政赤字问题、央行购金持续或继续利好贵金属价格,贵金属维持偏多思路。

Ø 操作建议:多单持有

Ø 风险因素:美国经济韧性强于预期

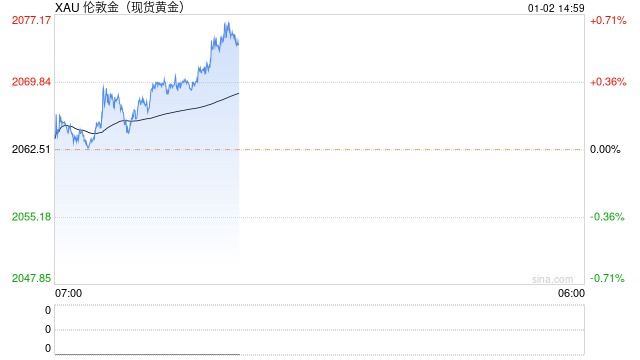

10月起,国际金价偏强运行,或主要受地缘政治以及美联储继续暂缓加息影响,美债收益率曲线整体下行。展望后市,我们认为美联储议息会议释放信号偏鸽,加息尾声金银或偏强运行。长期来看,美联储货币政策转宽松、美国财政赤字问题、央行购金持续或继续利好贵金属价格。

12月美联储议息会议释放信号偏鸽,2024年经济数据预测方面,下调美国实际GDP增长率至2.1%,上调美国失业率至4.1%,下调美国核心PCE增长率至2.4%,下调联邦基金基准利率至4.6%。

美联储点阵图显示,19名官员中15人认为2024年联邦基金利率中枢在4.25%-5.00%之间,意味着2024年大概率会有降息,多数美联储官员认为利率中枢将落在4.50%-4.75%之间,意味着较目前下降75bp。相较点阵图而言,CME美联储观察显示市场预期更偏宽松,市场对2024年年底联邦基金基准利率的预测大多集中于3.75%-4.00%,意味着较目前下降150bp。

尽管美联储点阵图与市场预期降息幅度仍有分歧,但降息基调已定。回顾2000年后美联储最后一次加息至开始降息前金价走势。第一轮由276.00美元/盎司至267.15美元/盎司,第二轮由589.25美元/盎司至714.00美元/盎司,第三轮由1259.75美元/盎司至1407.60美元/盎司。相应地,10年期美债收益率第一轮由6.43%至5.14%,第二轮由5.22%至4.50%,第三轮由2.79%至2.12%。

可见过往经验表明,美联储加息尾声至开启降息期间,金价往往表现较好,长期美债收益率或呈现降势,是刺激金价的主要推手。目前在美联储已经停止加息且明年大概率开始降息的背景下,黄金整体维持多配思路。

长期美债收益率下行或需美国经济数据出现明显放缓势头配合,12月公布的经济领先数据来看,美国11月ISM制造业PMI持稳于46.7,服务业PMI提升至52.7,制造业景气程度不佳的同时服务业景气程度仍向好。美国11月OECD综合领先指标录得99.56,较前值继续回升,表明美国经济中短期或继续处于复苏过程中。

通胀及就业方面,美国11月CPI同比增3.1%,核心CPI同比增4.0%,美国11月PPI同比增0.9%,核心PPI同比增2.0%,美国11月PCE同比增3.0%,核心PCE同比增3.5%。整体来看通胀同比增速仍然处于放缓态势中,但目前水平离联储目标仍有一定差距。美国11月新增非农就业人数19.9万人,失业率3.7%;平均周薪1173.04美元,环比增0.6%,同比增3.7%。12月22日当周,美国初请失业金人数21.8万人,仍处较低水平。美国劳动力市场仍处于较健康状态。

总的来看,目前美国经济数据表现尚可,美国亚特兰大联储对于2023年四季度美国实际GDP增长预期有所上修,需要继续跟踪美国PMI以及非农等关键数据的发布,以证实美国经济增速是否出现放缓迹象。

未来美国或维持高财政赤字状态:根据美国白宫行政管理和预算局,2023财年美国财政赤字约1.6万亿美元,2024财年约1.8万亿美元,2033年约2.0万亿美元。目前美国国债总额约33.8万亿美元,未来随着财政赤字继续上升,美国国债总额或进一步提升。未来美国政府净负债占GDP比重或逐步上升:根据美国白宫行政管理和预算局, 2023年美国政府净负债占比GDP约89.7%,2024年约93.5%,2033年约102.4%。

穆迪下调美国主权信用评级展望至“负面”,叠加美元“武器化”加速全球“去美元化”进程,各国央行在大量购买黄金丰富外汇储备。截至9月,外国投资者持有美债7.6万亿美元,较去年底增加4691亿美元。其中中国持有美债7781亿美元,较去年底减少889.9亿美元。近来央行净购金量高位:2022年3季度净购金量458.77吨,4季度287.69吨,2023年1季度净购金量174.79吨,2季度337.09吨。

总的来看,各国央行增持美债速度有所放缓,相对地在持续购买黄金,或主要由于美国主权信用风险上升以及为丰富外汇储备,未来在美国财政赤字继续高企,美国国债占比美国GDP进一步提升的背景下,全球央行购金潮或有持续。

截至12月27日,SPDR黄金ETF持仓881.71吨,较年初-35.93吨;SLV白银ETF持仓13631.58吨,较年初-870.89吨。截至12月19日,COMEX管理基金黄金多单155697张,空单47421张,净多单108276张;白银多单34931张,空单20060张,净多单14871张。

年内海外贵金属主要ETF持仓整体呈下降态势,但自今年10月后该趋势有所扭转,目前SPDR黄金ETF持仓较10月小幅增加。期市管理基金贵金属净多单周环比增加,整体仍处中性水平。整体来看资金尚未明显涌向贵金属。以过往经验来看,随着美联储即将开始降息,未来贵金属相关持仓或有上升。

美联储加息尾声,黄金维持偏多思路。美国经济数据尚可,继续跟踪关键经济数据发布。美国财政赤字或进一步走高,全球央行购金或维持高位。海外资金尚未明显流向贵金属,未来持仓或有上升。总的来说,我们认为美联储议息会议释放信号偏鸽,加息尾声金银或偏强运行。长期来看,美联储货币政策转宽松、美国财政赤字问题、央行购金持续或继续利好贵金属价格。

操作建议:多单持有

风险因素:美国经济韧性强于预期

重要声明

本报告由东海期货有限责任公司研究所团队完成,报告中信息均源于公开可获得资料。东海期货力求报告内容的客观、公正,但对这些信息的准确性及完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的观点、结论和建议等全部内容只提供给客户做参考之用,并不构成对客户的投资建议,也未考虑个别客户特殊的投资目标、财务状况或需要,客户不应单纯依靠本报告而取代个人的独立判断。在任何情况下,本公司不对任何人因使用本报告中的任何内容所导致的任何损失负任何责任,交易者需自行承担风险。本报告版权仅为东海期货有限责任公司研究所所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布,如引用、转载、刊发,须注明出处为东海期货有限责任公司。

微信号

15618884964