微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

图片来源:视觉中国

界面新闻记者 | 邹文榕

市场下跌际,雪球敲入时。

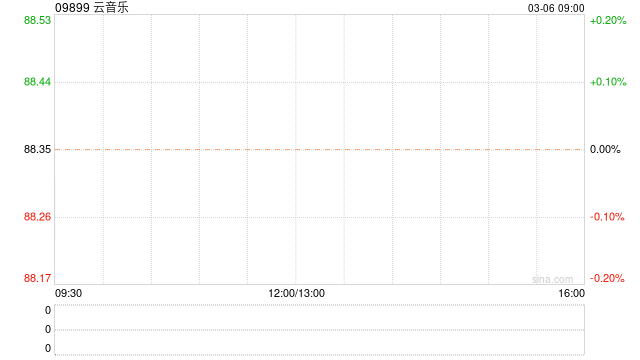

截止发稿,年初至今,中证500和中证1000已分别跌超8%和10%,且未见反弹迹象。昨日一张“汤总200万雪球归零”的截图让市场震惊之际,更有传闻百亿级的雪球产品正在敲入,或将诱发市场进一步下跌。

真相究竟如何?雪球集中敲入是否进一步诱发市场“踩踏式”下跌?面对雪球敲入,投资者又该如何应对?

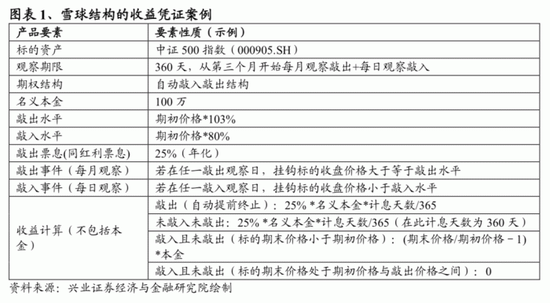

作为券商非保本收益凭证的一种,雪球产品虽有很多变种,但在日常宣传中,普遍将其视为一种带触发条件的看跌期权。经典的雪球产品核心要素一般包括:标的资产、观察期限、敲出要素(价格及观测频率)、敲入要素(价格及观测频率)、票息等。

以上图中的经典雪球产品为例,根据兴业证券研报解释,雪球结构将从第三个月开始每月观察期权是否敲出并每日观察期权是否敲入——

情形一:若在任一敲出观察日,挂钩标的收盘价格大于或等于标的指数的期初价格*103%,投资者可以获得100%本金+敲出票息(实际收益按存续期限计算);

情形二:若在观察期限内既没发生敲出也没发生敲入,投资者获得100%本金+红利票息;

情形三:若在观察期内敲入且未敲出,且标的资产的到期价格处于期初价格和敲出价格之间,投资者全额收回本金,无额外收益;

情形四:若在观察期内敲入且未敲出,且标的资产的到期价格小于期初价格,投资者相当于将名义本金(100万)以期初价格买入标的并持有到期,此时投资者发生亏损。

值得一提的是,若观察期内敲入,后续又发生敲出,则产品到期,投资者仍然可以如上情形一一样获得约定票息,实际收益根据持有时长进行折算。

从上述推演中不难发现,投资者唯一可能损失本金的情况仅存在于情形四,亏损金额为(期末价格/期初价格-1)*名义本金。

这也是为何监管此前多次出手限制规模下,雪球产品在高收益市场中仍然备受欢迎的原因——行情上涨时只要敲出产品即结束,获得实际存续的票息收益,行情下跌时投资者大概率也能保住名义本金(不考虑其他费用)。

眼下发生的一切却是投资者最不愿看到的情形四。

“情形四来临之际,投资者可能会损失全部本金,而为对冲风险,券商的止损操作还有进一步加剧市场踩踏式下跌的可能。”沪上一私募基金分析师向界面新闻记者表示。

“券商通过卖雪球产品继而获得相应金额的资金使用权。在理想情况下,产品到期后券商还要向投资者支付25%的年化利息。所以券商在拿到这一部分资金后,必须去市场上配相应的资产来获取超额收益。”该分析师提到,“《繁花》里的爷叔不就说过嘛,借100块钱,你得做到280块钱的利润,生意才能继续下去。”

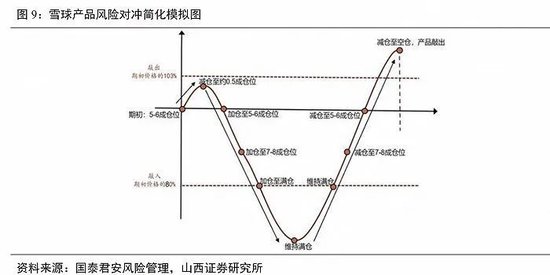

具体到雪球产品如何影响资本市场,该分析师指出,假设一种最简单的情形,客户认购100万雪球产品后,券商拿到资金会通过逐步建仓,高抛低吸的方式达到策略上的风险中性。

“可一旦发生雪球敲入,根据交易规则,券商为了止损必须对所持股票进行减仓,从而对原本处于下跌通道中的市场进一步形成抛压。”上述分析师提到,“不过在实际操作过程中,券商配的资产非常丰富,并非仅股票这单一类型。”

信达证券近期研究就指出,绝大部分的雪球对冲操作,是在股指期货市场而非现货市场中进行的,因此雪球仅会对期货价格产生影响。

从体量来看,据信达证券推算,雪球存量总规模2000亿左右,可以撬动的股指期货名义本金最高为3200亿左右,而目前IC与IM股指期货总持仓额接近6000亿,A股市场的总市值在75万亿,雪球自身通过股指期货市场传导至现货市场的影响几乎可以忽略。

不过,信达证券也提示到,当前,雪球集中敲入已经发生,此轮跌幅造成约70亿的中证500雪球和50亿的中证1000雪球发生敲入。目前挂钩中证500与中证1000的雪球产品集中敲入区间在5200和5300以下,平均每100点跌幅导致敲入100亿左右的雪球产品。

据推算,目前挂钩中证500的雪球已经进入陆续敲入区间,继续下行至4800点以下时将开始加速敲入,目前尚有8%的空间,此后敲入规模增量将陆续达到顶峰;挂钩中证1000的雪球在5200点将进入集中敲入区间,尚存在的缓冲空间为7.3%,当指数下跌至4800点时,敲入规模增量将达到顶峰,当前距离第二轮雪球集中敲入尚有14.5%的空间。

中金公司研报近期也表示,极端情况下2000亿元规模的雪球产品分三次在一周内同时敲入,其涉及股指期货调仓规模占各自股指期货周均成交额不足2%,考虑股指期货成交规模远小于现货市场,雪球敲入影响通过交易层面传导至现货市场可能性较低。

整体上看,虽然雪球敲入对现货市场影响有限,但于购买的客户而言,却可能发生实打实的损失。

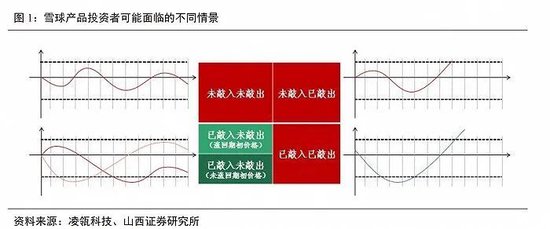

山西证券此前研报就曾指出,温和上涨或震荡行情对雪球投资人更为友好,但经典雪球中投资人胜率虽高,普遍持有时间较短;而一旦触发敲入,投资者大概率自行承担亏损,且亏损幅度较大。

面对即将到来或已经到来的敲入,投资者又该如何应对?

沪上另一私募基金经理就向界面新闻记者提到,虽然理论上应对策略不少,但都非常考验投资者的交易能力。相对现实的一个方法,是建议投资者可以与此前购买雪球产品的业务经理沟通,尝试修改合同,提前终止产品。但如此操作,投资者势必也将承担部分本息损失。

“之前有人联系过我们(公司)做这个业务,老板不高兴做,觉得不是很好的产品。”该基金经理提到,“雪球产品需要投资者择时或对行情有比较好的界定。但券商却没什么损失,亏也是先亏投资人的钱。”

“汤总亏了200万为什么会这么淡定,比较大的可能就是他早在2022年就已经历敲入了,那段时间跌得比较快,结合目前的市场,雪球在敲入后一直到期都未发生敲出。”该基金经理猜测。

微信号

15618884964