微信号

15618884964

来源:资事堂

银行理财,历来以稳健为名,债券投资是“看家本领”。

而股票投资则是当然短板,要人没人、要团队没团队,要业绩没业绩。

但在“极度寒凉”的2023年,银行理财界却涌现出了一个“逆天高手”:

不但以很高的权益仓位跑赢市场,且战胜了绝大部分的权益基金经理。

更牛的是,它这个操作还是主要通过投资公募权益基金得来的。

这位“拉着自己头发飞起来”的名将究竟是谁?

它是如何完成如此弹眼落睛的靓丽业绩的?

01

权益产品逆势正收益

拥有上述逆天业绩的是青银理财,该公司旗下有2只权益类理财产品,2023年全部实现了正收益。

特别是去年四季度,在股基几乎“万马齐喑”的季度,该公司旗下有一只权益理财产品产品整体单位净值增长了2.77%,堪称“神来之笔”,引人探究。

这两只产品的名字分别为青银理财璀璨人生成就系列2022年204期(权益类)(以下简称“204期”)、青银理财璀璨人生成就系列人民币个人理财计划2022年492期(权益类)(以下简称“492期”)。

其中, 492期产品的2023年单位净值增长约0.56%;

204期的2023年单位净值增长约0.29%。

而且截至2023年末,两者单位净值均在“水面上”。

02

母行名声不显

青银理财的母行青岛银行在业界名声不显,管理规模并不大。

在2023年上半年已披露规模的理财子公司中,青银理财的管理规模也属于“吊车尾”的存在。

但规模小不等于收益差。

中国理财网显示,截至2023年末,银行理财子公司共有权益类产品36只。剔除2023年发行的新产品,加上分红后,2023年,银行理财单位净值正增长的有3只,其中两只均来自青银理财。

03

确实重仓公募基金

那么它们是怎么做到的呢?

答案让人吓到——它们主要是通过投资公募权益基金来实现的。

随着银行理财四季报的相继披露,青银理财相关产品的持仓也相继曝光。

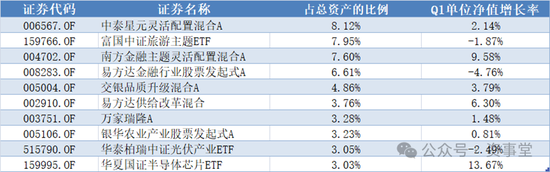

以492期为例,一季度,该产品穿透后,492期有90.33%的仓位投资公募基金。截至一季度末,前十大重仓均为公募基金,合计占总资产的比例的51.49%。

二季度,穿透后,492期有82.75%的仓位投资公募基金。

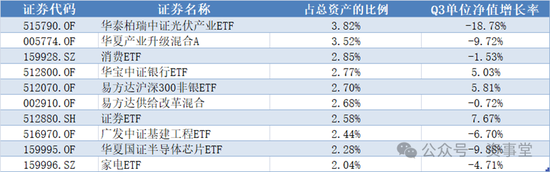

截至二季度末,前十大重仓均为公募基金,合计占总资产的比例的58.63%。

三季度,穿透后,492期有92.77%的仓位投资公募基金。

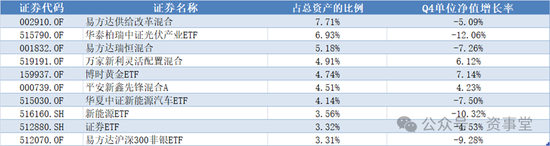

截至三季度末,前十大重仓均为公募基金,合计占总资产的比例的27.68%。

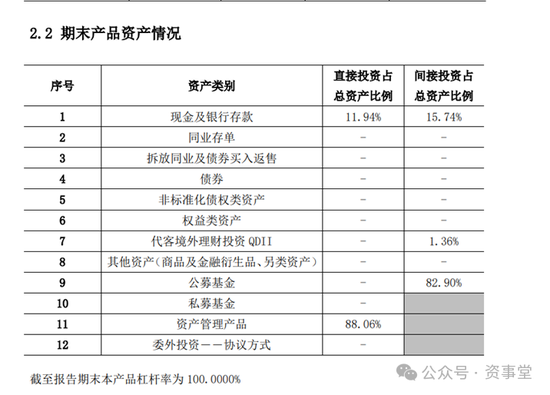

四季度,穿透后,492期有90.33%的仓位投资公募基金。

截至四季度末,前十大重仓均为公募基金,合计占总资产的比例的48.31%。

04

整体收益和重仓收益偏离度较大

那么,青银理财的收益率是来自于它们持有对公募么?

答案其实不然。

若按期末前十大重仓计算,我们分季度测算一下(下图)。

一季度,492期前十大重仓加权回报率为2.47%,而该产品一季度整体净值增长率2.05%,算是勉强过关。

二季度,492期前十大重仓加权回报率为-1.03%,而该产品二季度整体净值增长率为-1.95%。这就有点解释困难了。

到了三季度,前十大重仓占总资产比例合计不到28%,但加权回报率为-4.02%,远远超过整个的整体表现—— “-1.61%”。

这种已经很难解释了。

然后是最有戏剧性的第四季度,492期的前十大重仓占总资产比例合计 48.31%,加权回报率为-3.95%。

同期492期的单位净值增长了2.77%。

逆袭啊!

逆天啊!

05

四季度有“看不见”的超强配置?

光看数字,还看不出其中的奥妙。

我们稍微做点计算。

492期四季度前十大重仓占的资产比例合计 48.31%,加权回报率为-3.95%。

这意味着,492期有51.69%的资产可能给整个组合提供正贡献。

那么这51%的资产需要多高的收益水平,才能把整个基金拉上正收益呢。

假设其只有10%的现金,且年化不超过4%。

再假设,这48.31%的权益资产在整个季度内基本不动。

那么剩下的近42%的资产需要实现季度内平均11%以上的加权回报收益率。

而这其中还有近35%的资产是公募基金(季度末该产品持有基金82.9%)。

而Choice数据显示,四季度,11531只基金(只含主代码)中,单位净值增长率超过10%的基金只有90只,且主要为一些北交所板块、纳指、标普指数相关的基金。

这几乎是千中选一的概率。

06

这究竟是怎么做到的?

如果,青银理财492期产品的操盘手,本身不能实现前述的“千分之一”的选基成功率。

那么它最终能够实现收益率的方法仅有两个:

第一、 它的组合在公告以外时间和公告期末的组合有极大差异。

比如,492期在整个四季度里,其实持有不多的权益基金,而把重点放在固收公募或其他相关产品上。

第二个方法,它的组合投资了一些“意想不到”的品种,而这些品种能够提供组合(穿透后)以外的超额收益。

而无论何种方法,上述操作能否实现持续性的收益率,都还有待观察。

一个不为人知的信息是,492期产品的存续规模实际上不超过200万元(截至2023年末)。

微信号

15618884964