微信号

15618884964

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

又有IPO终止!

来源:中国基金报

又一家CXO公司IPO折戟。

2月5日晚间,上交所发行上市审核网站更新信息显示,澎立生物及其保荐人撤回发行上市申请,上交所终止其发行上市审核。

资料显示,澎立生物是一家专业提供生物医药临床前研究CRO服务的企业。

身处曾经火热的CXO赛道,澎立生物在一级市场上一度被视为明星项目,并获得红杉、高瓴的入股。

然而,经过前期的产业波动,CXO赛道已明显降温,不仅二级市场龙头公司股价持续走低,昔日一级市场的明星公司也陆续撤单IPO。

红杉、高瓴青睐的明星项目

资料显示,澎立生物是国内最早聚焦于创新药研发临床前药效学研究评价的CRO公司之一,主要为全球各类创新药研发提供CRO服务,所完成的药物研发CRO项目中,创新药占比超过90%。

澎立生物2019年、2020年、2021年的营收分别为6781万元、1.11亿元、1.93亿元;净利润分别为697万元、1435万元、3660万元。

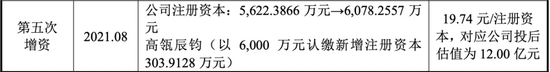

2021年8月,高瓴辰钧以19.74元/注册资本的价格认缴公司新增注册资本303.91万元,合计6000万元,对应公司投后估值12.18亿元。

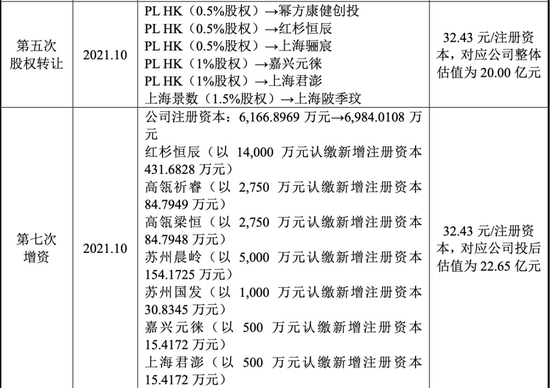

2021年10月,红杉恒辰受让澎立生物0.5%股权。在此交易中,澎立生物整体估值升至20亿元,相当于32.43元/注册资本。

同时,红杉恒辰还参与了澎立生物新一轮增资,斥资1.4亿元获得新增注册资本431.6828万元。此次交易后,澎立生物的估值达到22.65亿元。

2022年3月,红杉恒辰进一步加注,斥资5000万元认缴澎立生物新增注册资本116.4002万元。

目前,红杉恒辰已成为澎立生物的第三大股东,持股比例为7.72%。

高瓴辰钧则是第7大股东,持股比例为4.05%。

按照计划,澎立生物拟募资6.01亿元,用于金桥临床前研发服务产业基地项目、创新研发平台项目等。

CXO行业仍在阵痛期

对于IPO撤回原因,澎立生物并没有给出解释。但从行业来看,CXO正处于周期低谷,此前已有不少CXO公司IPO撤单。

仅在过去一个多月中,已有皓天科技、湃肽生物、思睦瑞科、澳斯康等多家公司撤回了IPO申请。

已经上市的CXO公司同样日子不好过。

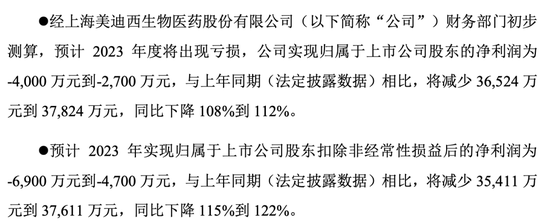

1月30日,CXO公司美迪西发布业绩预告,经其财务部门初步测算,预计2023年度将出现亏损,公司实现归母净利润为-4000万元至-2700万元,与上年同期相比,将减少36524万元到37824万元,同比下降108%到112%。

对于业绩下滑的原因,美迪西表示,2023年,受医药行业投融资放缓带来的影响,市场需求发生较大变化,行业竞争加剧,订单价格下降,部分订单延迟执行,公司营业收入有所下滑,预计同比下降15%左右,导致整体盈利下滑。

有业内人士表示,CXO板块的业绩在于医药研发投入,新冠疫情时的高额投入,带动了CXO行业快速增长,加上医药行业投融资火热,CXO已经出现了发展过热的局面。

如今,医药行业投融资整体降温,行业投融资大环境降温,作为“卖铲人”的CXO,自然会面临订单下降的局面。

根据太平洋医药统计数据,A股CXO板块中22家上市公司,2023年前三季度实现营业收入693.71亿元,同比增长1.58%,实现归母净利162.95亿元,同比下滑9.71%。而在2018年至2022年,CXO一直保持行业高增长的态势。

“一旦行业进入周期低迷期,不少拟IPO公司折戟也是情理之中。”该人士认为,2024年CXO公司仍将面临考验,寻找新的增长点或许是穿越周期的方法之一。

微信号

15618884964

![阿克苏场所招聘女员工[上班率高无任务环境棒]很棒](http://mip.2532game.cn/zb_users/upload/2024/03/20240310161026171005822686905.jpg)

![乌鲁木齐场所招聘兼职网[20起真实可靠]更高](http://mip.2532game.cn/zb_users/upload/2024/03/20240310161026171005822617204.jpg)

![拉萨场所招聘兼职包厢服务员[2023年跟军哥一起辉煌]急招](http://mip.2532game.cn/zb_users/upload/2024/03/20240310160526171005792656478.jpg)

![安康场所招聘兼职服务员[生意稳定好上班可保底]](http://mip.2532game.cn/zb_users/upload/2024/03/20240310160027171005762773842.jpg)

![榆林夜场招聘兼职服务员[更高奢华优质客源]包住宿](http://mip.2532game.cn/zb_users/upload/2024/03/20240310160027171005762780178.jpg)