微信号

15618884964

来源公众号:创业邦

作者丨巴里

编辑丨关雎

浙江大学校友一直活跃在商界。

在刚发布不久的《2023胡润校友会榜》上,浙江大学与清华大学并列第一位,各有32位校友登榜。此外,据《2022浙江大学校友上市公司榜单》统计,浙大系企业家管理或控制了280家主流上市公司。步步高段永平、拼多多黄峥等都毕业于此。

浙大系显然是一支不可忽视的创业军团。

其中,思看科技就是由三名浙大校友共同创立的一家“3D扫描仪”供应商,产品包含手持3D扫描仪、掌上扫描仪等。借助3D扫描仪对着事物扫一扫,就可以快速获得形状与外观数据,实现3D建模,从而成为虚拟世界的一员。目前,这项技术已经广泛应用于航空航天、汽车制造、工程机械等领域。

近日,思看科技提交了科创板IPO首轮问询回复,其在2023年6月向科创板递交招股书。

值得注意的是,2020-2022年(下称“报告期”),思看科技的综合毛利率均在76%以上,第一大主营产品便携式3D扫描仪的毛利率更是达到80.95%,该产品单位成本约2万元/套,而销售单价超11万元/套。

根据中国仪器仪表行业协会的测算,在工业级领域,思看科技的手持式激光三维扫描仪位居2021年国内市场占有率第一,已经成为细分赛道的行业“隐形冠军”。

三位浙大校友打造“隐形冠军”

这是三位浙大校友一起打拼创业的故事。

其中,王江峰和郑俊出生于1982 年,来自浙江大学航空航天学院,陈尚俭则出生于1977 年,来自浙江大学计算机科学与技术学院,三人都为硕士学历。

在专业领域上,三人各有擅长。王江峰主要研究自动化与计算机技术,郑俊聚焦机器视觉领域研究,而陈尚俭擅长光学计量领域。

2006年至2012年,王江峰与陈尚俭分别离开浙江大华数字科技有限公司和UT斯达康,最先共同赴任杭州谱诚科技有限公司和杭州谱诚泰迪实业有限公司(以下合称:谱诚系),王江峰担任销售总监,陈尚俭任研发工程师。2008年,郑俊从三一重工结构工程师岗位离职,加入谱诚系,担任研发工程师。

2012年,三人又联合创办杭州鼎热科技有限公司。

3年后,王江峰、陈尚俭、郑俊再次联手,与浙江大学计算机学院副教授顾宗华共同发起设立思看科技,注册资本800万元。公司聚焦三维视觉数字化综合解决方案,主营业务包括三维视觉数字化产品及系统的研发、生产和销售。

但由于顾宗华考虑其工作重心仍在学术方面,决定不参与创业,于2015年12月将30%股权转让退出。如今,在思看科技,王江峰任董事长、总经理;郑俊任董事、总工程师;陈尚俭任董事、副总经理。

成立两年时间,思看科技便推出TrackScan跟踪式三维扫描仪,并获得波音订单,2018年,思看科技又推出iReal彩色三维扫描仪,进军消费级领域。

据招股书,2022年,思看科技有超7成的营收来自前三大下游应用领域,分别为汽车制造(40.4%)、工程机械(22.38%)和航空航天(10.23%)。

目前,公司三维数字化设备及解决方案已出口60多个国家和地区,累计服务企业数千家,包括中国商飞、宁德时代、中兴通讯、苹果、宝马、比亚迪、特斯拉、中国航天空气动力技术研究院、清华大学、浙江大学等知名企业和研究机构院所。

除此之外,思看科技还与中国科学院空间应用工程与技术中心开展合作,相关产品应用于“中国空间站”在轨实验,并与中国商飞旗下上海飞机制造有限公司开展合作,相关产品已应用于“C919 大飞机”项目。

2022年10月,思看科技增加注册资本102.00万元,本次增资后公司的注册资本为1602.0万元,引入了包括中证投资、湖南电广传媒等多个投资方,增资价格高达166.67元/股,融资1.7亿元,投后估值为26.7亿元。

随之而来的是这些投资方也与思看科技签下了“对赌协议”。按照要求,如果公司未能于2024年12月31日前在上交所、深交所境内大型证券交易所完成首次公开发行股票并上市,湖南电广传媒、中信证券将要求公司回购其所持有的全部或部分股份。

本次发行前,王江峰、陈尚俭和郑俊三人合计控制公司85.21%股份,为思看科技的实际控制人。

毛利率超同行20%

第一大客户转身成为“竞争对手”

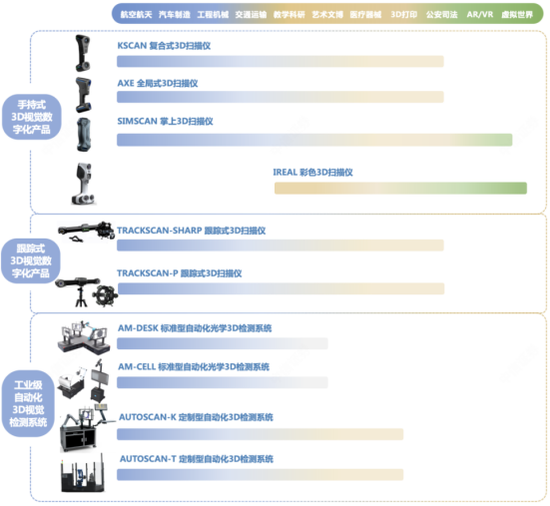

据介绍,思看科技的主营产品包括手持式3D视觉数字化产品、跟踪式3D视觉数字化产品、工业级自动化3D视觉检测系统等,其中,手持式3D视觉数字化产品具体细分为便携式3D扫描仪、彩色3D扫描仪。

招股书显示,2020-2022年(下称“报告期”),思看科技分别实现营业收入9150.87万元、1.61亿元和2.06亿元;归属于母公司所有者的净利润依次为3027.36万元、6754.40万元和7763.50万元;综合毛利率分别为78.89%、76.92%、76.40%。

其中,便携式3D扫描仪是公司第一大主营产品,报告期内分别贡献86.70%、78.19%和68.87%的主营业务收入,同时毛利率分别达到82.26%、79.94%和80.95%,是公司毛利率最高的细分产品。另外,彩色3D扫描仪毛利率分别为65.12%、63.37%和56.69%,跟踪式3D视觉数字化产品毛利率分别为62.15%、71.75%和73.69%。

尽管思看科技报告期内毛利率略有下降,但仍远超同业平均水平。在招股书中,思看科技将先临三维、铂力特等四家公司列为同行业可比公司。报告期内,可比公司综合毛利率平均值分别为53.89%、52.00%、54.83%。可见,思看科技综合毛利率超过同业平均值20%以上。

这也引发了监管的高度重视。在首轮问询中,上交所要求思看科技说明“公司毛利率较高的合理性,是否符合行业特点”等问题。

思看科技表示,因公司主要竞争对手未独立上市,因此相关竞争对手未选取为公司同行业可比公司;因竞争对手先临三维在新三板挂牌,因此选取的同行业可比公司中仅先临三维与公司存在相近产品,其他同行业可比公司与公司的产品均存在一定差异,毛利率也存在一定差异。

作为高科技企业,思看科技的研发投入低于行业水平,销售费用则高于行业平均水平。

研发投入方面,招股书显示,报告期内,公司研发费用投入分别为1379.24万元、2331.77万元和3672.15万元,研发费用率分别为15.07%、14.48%和 17.82%。同期,行业研发费用率平均值分别为15.91%、18.31%、19.68%。

报告期内,思看科技销售费用分别为2114.76万元、3142.85万元、4398.17万元,销售费用率分别为23.11%、19.51%、21.35%。同期,行业销售费用率平均值分别为13.27%、13.89%、15.23%。

对此,思看科技称,公司为非上市公司,资金实力相对较弱。未来随着募集资金投资项目的投入,公司研发费用率预计将进一步提升。

思看科技还认为,同行可比公司铂力特和凌云光的销售费用率较低,主要系其销售人员占比较少所致。截至2022年12月31日,思看科技销售人员、研发人员分别为113名、89名,占273名总员工数量的41.39%、32.6%。

此外,创业邦也发现,思看科技的客户集中度较低。报告期内,公司前五大客户销售收入占比分别为14.84%、14.38%和17.02%,主要系公司产品为通用型产品,下游应用领域分布广泛,客户相对较为分散。

同时,思看科技面临着大客户流失风险。德国的蔡司高慕公司连续3年都是第一大客户,其背后的蔡司集团是全球领先的光学巨头。

报告期内,蔡司高慕分别贡献了593.45万元、1312.13万元和1553.81万元的交易额,占比分别为6.49%、8.15%和7.54%。而到了2023年上半年,蔡司高慕已经从思看科技前五大客户名单中消失。

据悉,思看科技与高慕光学采用ODM的合作模式,但合作协议已于2022年11月到期。双方ODM合作协议终止后,2023年上半年,蔡司高慕已推出其自研的T-SCAN hawk 2手持式3D扫描仪,2023年该产品在国内的销售数量约为50台。

思看科技表示,蔡司高慕对手持式三维激光扫描仪产品的研发拓展,不会对公司相关产品的市场竞争造成重大不利影响。

据思看科技披露,2023年1-6月,蔡司高慕未产生新增ODM订单,在此背景下,公司营业收入同比增长41.25%,仍保持较快增长。

按照IPO计划,思看科技拟募集资金8.51亿元,其中1.97亿元用于3D视觉数字化产品及自动化检测系统产能扩充项目,3.43亿元用于研发中心及总部大楼建设项目,1.11亿元用于营销及服务网络基地建设项目,2亿元用于补充流动资金。

2024年已经到来, “对赌协议”时限日渐临近,三位浙大校友能否顺利IPO还需拭目以待。

微信号

15618884964