微信号

15618884964

百丽时尚目前债务负担较重,其近年来资产负债率维持在80%左右的高位。而在招股书中,公司披露的募资投向之一为偿还银行借款

文|《财经》记者 张建锋 王颖

编辑|杨秀红

私有化近七年后,昔日市值超千亿元的“鞋王”百丽国际,正在计划重返资本市场。

2024年3月1日,百丽国际旗下公司百丽时尚在港交所再次递交招股书。在此之前的2022年3月,该公司曾在港提交上市申请,但未能成行。

更早之前,百丽国际于2007年在港上市,历经十年,其最终于2017年退市。2017年,以高瓴、鼎晖投资为代表的财团以531亿港元的价格完成了对百丽国际的私有化,这一价格也刷新了彼时港交所的私有化交易纪录。

然而,在退市两年后,百丽国际开始考虑重返港股市场,而这一次,其采用的策略是分拆上市。

百丽国际退市后,对旗下业务和旗下公司股权进行重组。重组后,百丽国际通过Belle Sports持有滔搏(6110.HK)全部股权,通过Belle Brands持有百丽时尚全部股权,前者成为运动鞋服的运营主体,其余业务归后者运营。

2019年,滔搏登陆港交所,此前一年其在中国运动鞋服零售市场的零售额排名第一。3月7日,滔搏总市值为321亿港元,与百丽国际曾经的千亿港元市值相比,尚有较大差距。此次百丽时尚再次递交招股书,意味着曾经的“鞋王”欲全面重回二级市场。

然而,当前港股IPO市场并不景气,百丽时尚选择在此时上市是否是好时机?此番IPO,是否与百丽国际私有化时遗留的债务相关?而百丽时尚如能上市,又能否再现百丽国际昔日辉煌?

为何重启赴港IPO?

百丽时尚此次赴港融资,其募资主要用途包括:偿还银行借款、投资技术创新领域以加快业务多方面数字化转型、补充营运资金及其他一般企业用途。对于各项用途将投入的募资比例,目前公司招股书尚未明确。

在招股书中,其列出的第一项募资用途为偿还银行借款。

公司的负债情况如何?招股书显示,截至2024年1月31日,百丽时尚约有48.51亿元银行借款,包括长期境外借款22.91亿元、短期境外借款6.5亿元、短期境内银行借款19.1亿元。

高额银行借款推升了公司融资成本。2022财年(截至2022年2月28日止年度,文中财年表述下同)-2023财年,公司银行借款利息开支分别为0.29亿元、0.99亿元,截至2023年11月30日的九个月,该数据升至1.21亿元。

从百丽时尚的资产负债表来看,公司目前债务负担较重。Wind(万得)数据显示,2021财年-2023财年,公司的资产负债率维持在高位,分别为85.78%、77.45%、84.64%。

与时尚潮流行业公司相比,百丽时尚的资产负债率处于较高水平。

百丽时尚招股书显示,中国时尚潮流行业(包括时尚鞋履市场)竞争高度激烈,在中国市场占据较大份额的全球参与者包括路威酩轩、迅销及开云集团,国内参与者包括海澜之家(600398.SH)、波司登(3998.HK)、红蜻蜓(603116.SH)等。

Wind数据显示,全球股票指标下,2020年至2022年(注:各公司年报中披露的数据,部分公司财年周期不同),百丽时尚资产负债率均超70%,其中2021年公司该数据超80%。同期,迅销、开云集团、海澜之家、红蜻蜓等公司该数据在60%以下,其中,主营皮鞋生产和销售为一体的时尚鞋服企业红蜻蜓,其上述年报中的资产负债率均在30%以下。

另一个值得关注的数据是,在退市前的2015财年-2017财年,百丽国际资产负债率均在23%以下。这与百丽时尚近年来80%左右资产负债率形成鲜明对比,在2017年私有化之后,这家公司的资产负债率为何有如此显著的变化?这与私有化过程中的债务是否相关?

招股书显示,除银行借款金额较高,持续支付大额股息,是百丽时尚资产负债率较高的原因之一。招股书显示,截至2022财年,公司的附属公司向其当时股东百丽国际宣派股息20亿元,百丽国际继而将绝大部分所收取的股息用于偿还2017年私有化产生的债务。

2022财年-2023财年,百丽时尚流动负债中,应付关联公司款项金额分别为10.37亿元、18.13亿元,占同期公司流动负债总额比例分别约为11.4%、21.57%。公司应付关联公司款项中,2022财年对应的百丽国际(非贸易)金额为10.37亿元,2023财年对应的Belle Brands(非贸易)金额为17.25亿元。

百丽时尚称,公司应付百丽国际、Belle Brands款项,主要指应付百丽国际及Belle Brands的股息。截至2023年11月30日的九个月,百丽时尚向Belle Brands派息20亿元。

2017年7月,百丽国际通过要约人Muse B,被包括高瓴、智者创业等在内的财团私有化。彼时,百丽国际私有化的市值为531亿港元。其中,私有化约453亿港元的现金要求,通过融资协议项下的债务融资以及高瓴等股权投资得以满足。

上述融资协议项下的债务融资担保,包括Muse B、百丽国际及Belle Sports 的所有业务、资产及股份等。

截至2023年11月30日,百丽时尚综合资产负债表中,负债总额为111.48亿元,资产总额为132.93亿元,资产负债率为83.86%。同期,公司流动负债中,应付关联公司款项为15.06亿元,约占负债总额的13.5%。

在招股书中,百丽时尚列出的第二项主要募资用途为:投资技术创新领域以加快业务多方面数字化转型。

数字化转型,是近年来百丽国际的重要战略。这也是滔搏IPO募资的主要投向之一。2019年滔搏正式登陆港交所,合计融资约76.22亿港元。公司拟将8亿港元募资用于投资科技创新领域,以加快公司业务的数字化转型。

与大多数传统企业一样,在数字化转型前,百丽国际面临诸多问题,如流程割裂、横向数据割裂等。高瓴等投资方的介入,加速了百丽国际的数字化转型及线上市场拓展。

“我们的转型,受益于百丽国际私有化财团成员的经验及资源。”百丽时尚在招股书中表示,财团成员在新零售及技术领域的经验、业务关系及资源,为公司吸引人才和建立战略合作关系提供了大力支持。滔搏在其2019年的招股书中,亦有类似表述。

千亿“鞋王”缘何退市?

在此番赴港冲击IPO之前,百丽国际此前曾在港股市场上市十年。

时间回溯至20世纪80年代,香港人邓耀创办BELLE(百丽)品牌,这一名称出自法语,意为“美人”。招股书显示,百丽时尚的前身丽华鞋业于1981年在中国香港创立,早期从事鞋类产品贸易,1991年开始鞋类产品订制和生产。当时,邓耀在中国内地和中国香港之间来回穿梭,以港资公司的身份到内地采购皮鞋,转销中国香港及东南亚其他地方。

此后,百丽国际也开始在内地自设工厂、广开门店。1992年,BELLE品牌进入内地,迅速抢占大陆市场,登上中国第一鞋履品牌的宝座。公司打出了“凡是女人路过的地方,都要有百丽”的口号。

发展得如日中天的百丽,开启了在资本市场的上市之路。2007年,百丽国际首次在港交所挂牌上市,IPO价格为6.2港元/股,市值约510亿港元。

上市后,百丽国际借助资本的力量,快速扩张门店。2010年-2012年,百丽国际每年净增门店1500家至2000家,强势入驻各大商场,高峰时期门店数量超过两万家。在最辉煌的2013年,百丽国际的市值高达1500亿港元,成为风靡一时的“鞋王”。

但“成也萧何,败也萧何”。线下专柜的扩张曾一度是百丽销售数字攀升的保证,但电商崛起的时代背景下,庞大的门店反而成了累赘。一方面,线下门店的运转需要大量的资金,增加了成本费用。另一方面,彼时零售的线下渠道正在转向购物中心,百货商场客流锐减,但百丽的绝大多数专柜仍旧位于百货商场。

在鞋履市场不景气以及电商冲击等多重因素之下,百丽国际渐渐出现衰落的迹象,其经营开始变得日益困难,实体门店数量也不断减少。

招股书显示,自2014年开始直至2017年私有化之前,百丽国际营业利润的主要来源——鞋类业务的业绩大幅下滑,这导致百丽国际的整体财务表现持续衰退。

但从财报分析可以看出,百丽的下坡路,是从2012年开始的。2012财年,百丽国际营业收入同比增长13.6%,较前两年20%左右的增长速度,明显放缓;净利润同比增长2.3%,而2011财年则同比增长了24%。

2016财年,百丽国际的净利润出现上市以来首次下滑,同比跌幅为38.4%;2017财年净利润再度同比下跌18%。

与此同时,百丽国际开始关闭线下门店。2016财年、2017财年,百丽国际的鞋店分别净减少366家、700家。

2017年,“鞋王”百丽国际走到了历史的拐点,正式宣布私有化。

2017年4月,以高瓴、鼎晖投资为代表的财团,向百丽国际提出私有化要约,百丽国际接受以531亿港元的价格私有化,这一价格也刷新了彼时港交所的私有化交易纪录。不过,这一价格与百丽国际市值巅峰时1500亿港元的高点相比,缩水了近三分之二。

在当年7月27日,百丽国际正式告别港交所。

其实,百丽不是没有尝试过自救。2009年和2011年,百丽曾两度砸下重金试水电商,但是庞大的线下渠道让负责人难以取舍,电商平台只是作为清理过季款的渠道,并未激起太多水花。

作为曾经的“鞋王”,百丽为何沦落到退市的地步?

市场分析认为,固守线下传统渠道,令百丽在新品牌和新渠道的冲击下节节败退。另外,百丽所受到的冲击不只来自电商,它还面临着自身的品牌形象老化、设计和款式落后、性价比低等问题,跟不上市场快速变化的潮流趋势,最终这位昔日的“鞋王”走向退市。

能否重现昔日辉煌?

如今,百丽时尚重启IPO,能否重现昔日一代“鞋王”的辉煌,是市场关注的一大核心问题。

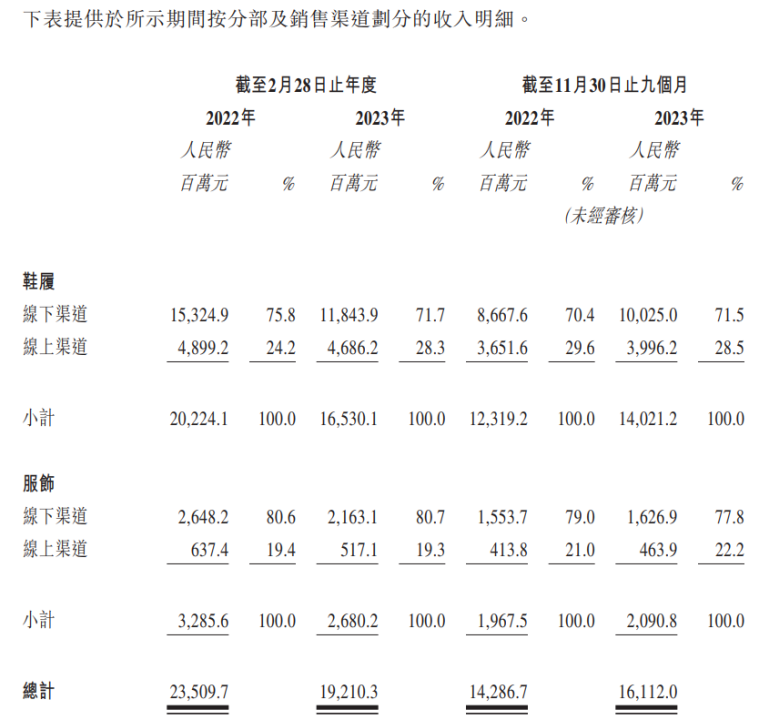

从招股书可以看出百丽时尚过去几年间的变化。高瓴资本等财团接手之后,百丽最主要的销售渠道仍是线下渠道,而非电商渠道。但线下门店的销售网络在逐步萎缩,线上渠道的占比有所提升。

招股书显示,2017财年,百丽时尚鞋履门店总数为1.3万家,而截至2023年11月30日,该数据减至7444家。在鞋履方面,线下渠道的收入占比为71.5%。

高瓴资本创始人张磊曾在《价值》一书中提到,百丽国际的一个巨大成就,是做成了中国乃至全球顶级规模的零售网络。更关键的是,百丽国际对如此之大的零售网络,实现了全面自营、管理、掌控,整体运营效率和库存管理能力在业界都是响当当的领先者。连耐克、阿迪达斯这样的全球强势大品牌也充分意识到百丽国际的零售网络的价值。

在门店选址上,鉴于百货商场已成为一种老旧业态,购物中心及奥特莱斯近年来吸引愈来愈多的客流。百丽也在优化线下渠道的组合,提高购物中心的门店占比,削减业绩欠佳的百货商场门店。自2017财年以来,截至2023年11月30日,百丽时尚百货商场渠道的收入贡献从超过70%下降至不足40%。

另外,在百丽国际退市之前,线上业务一直是其软肋,而私有化退市之后,该部分业务占比有所提升。

根据招股书,百丽时尚线上渠道收入贡献比例从2017财年的不足7%,增加至截至2023年11月30日的九个月的28%。

近年来,百丽时尚持续投放大量资源拓宽线上渠道,入驻了天猫、京东及唯品会等电商平台,以及抖音、小红书等新兴社交媒体平台。

公司还于2018年开始直播业务。截至2023年11月30日,百丽国际已与超过120名KOL合作,组建约300人的内部直播团队进行直播带货。截至2023年11月30日的九个月,直播销售额约占百丽在线销售额的27%。

根据国际调研机构弗若斯特沙利文的数据,以2022年零售额计,百丽时尚是中国领先的时尚潮流公司及规模最大的时尚鞋履公司,其拥有19个核心自有品牌及合作品牌,覆盖女士、男士和儿童的鞋履、服饰和配饰等品类。2022年,百丽时尚以12.3%的市场份额位居中国时尚鞋履市场首位,第二名的市场份额为9.1%。

不过,百丽时尚面临的挑战依旧不少。

作为中国时尚鞋履市场龙头的百丽时尚,近年业绩并不稳定。在2021财年和2022财年业绩实现增长后,2023财年公司业绩出现下滑。2023财年,公司收入为192亿元,较2022财年的235亿元减少18.3%。同期,公司净利润为13亿元,较2022财年的27亿元下降52%。

对于业绩下滑的原因,百丽时尚表示,疫情对公司的业务运营造成影响,导致线上、线下销售下滑。

2023年以来,随着疫情形势有所好转,公司线上及线下渠道的销售已逐步恢复。截至2023年11月30日的九个月,公司收入同比增长12.8%至161亿元,净利润同比增长92.7%至21亿元。同期,公司净利润率为12.8%。

作为百丽国际旗下另一家上市公司,滔搏业绩也呈现波动。2023财年,滔搏收入和净利润也双双呈现小幅下滑。截至2023年8月31日的六个月,其业绩有所好转,收入和净利润同比均有所增长。

另外,居高不下的存货周转天数,也为百丽时尚的销售情况打上问号。

截至2023年11月末,百丽时尚的存货周转天数为192.88天,2022财年和2023财年分别为169.45天、195.52天。也就是说,公司的产品平均需要六个月左右的时间才能卖出,存在一定的库存积压风险。

与其相比,主营皮鞋的A股上市公司红蜻蜓,其存货周转天数则明显低于百丽时尚。截至2023年9月30日,红蜻蜓存货周转天数为120天,2021年和2022年均为140天左右。

市场关注的另一焦点是,对百丽时尚而言,目前是上市的好时机吗? “不太乐观,不一定能拿到理想的筹资额。现在港股大环境不好,一级市场募资下滑,二级市场也持续低迷,流动性困境依然存在。”有投行人士告诉《财经》。

Wind数据显示,2024年以来,港股IPO企业有7家,同比下滑30%;募资额为24.39亿元,同比下滑38%。

这样的环境下冲击上市,能否给张磊带来理想回报?张磊曾对外宣称,投资百丽是一笔“三倍回报”的交易。逻辑有三点:其一,交易价格便宜,有一定的套利空间;其二,运动鞋服销售业务是优质资产,但被女鞋业务拖累,分拆后价值巨大;其三,传统业务数字化转型,可以提升业务价值。

滔搏的上市,已经给张磊带来了一定的回报。2020年6月,控股股东百丽体育以10.5港元/股的价格减持了滔搏2.77亿股,变现约30亿港元。作为百丽国际的主要股东,高瓴资本也是最大受益者之一。

如今,百丽时尚在港递交招股书,其未来会给股东带来怎样的回报?还需等待市场给出答案。

微信号

15618884964